Bien comprendre les enjeux du contrat d’assurance décès.

Lors de la souscription à un emprunt immobilier, à un emprunt professionnel, ou pour tout simplement protéger ses proches en cas d’incapacité ou de décès, vous pouvez avoir recours à un contrat d’assurance décès. Il s’agit d’une solution de prévoyance dont il convient de maitriser les caractéristiques, tenants et aboutissants pour gérer son patrimoine en cohérence avec ses objectifs. Cette assurance génère un coût supplémentaire qu’il convient de relativiser au regard de l’importance des impacts économiques, fiscaux et successoraux qu’engendre un décès ou une invalidité.

Les principales règles de fonctionnement d’un contrat d’assurance décès

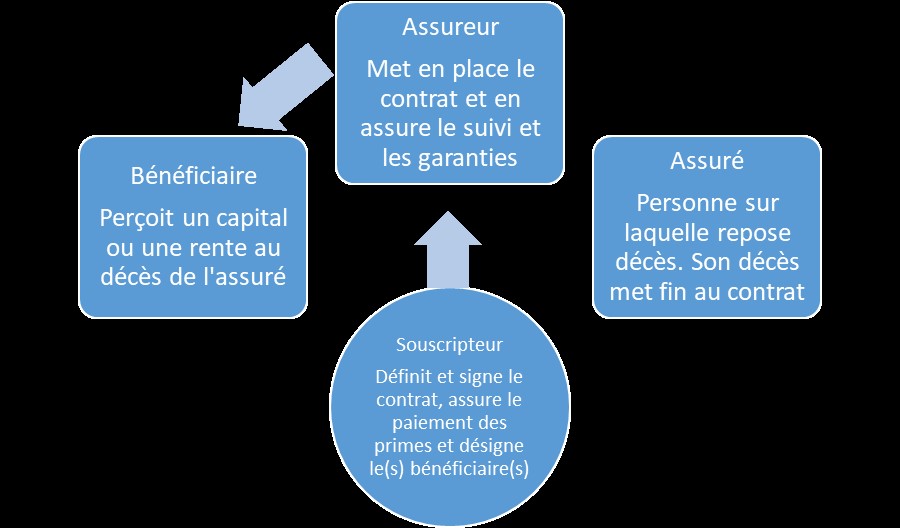

Le contrat d’assurance décès est un contrat de prévoyance qui vise à couvrir l’apparition d’aléas, moyennant une cotisation à verser auprès de l’assureur. L’assurance décès est destinée à couvrir le risque d’invalidité temporaire ou permanente, l’incapacité et le décès de l’individu. Ces contrats peuvent prendre la forme d’une assurance groupe ou individuelle.

Définition de l’assurance décès groupe ou individuelle :

Assurance groupe

Souvent dénommée ADI (Assurance Décès Invalidité), elle est en général proposée par la banque lors de la mise en place d’un crédit.

La banque est désignée bénéficiaire de l’ADI. En cas de décès de l’emprunteur, elle perçoit de la compagnie d’assurance le capital restant dû du crédit.

Avantages :

- Simplicité de mise en place et de paiement du capital

- Primes déductibles des revenus fonciers pour les particuliers

- Primes déductibles du revenu BA, BIC, BNC… pour les emprunts professionnels

Inconvénients :

- L’annulation de la dette augmente l’actif successoral, ce qui par conséquent génère une augmentation des droits de succession

- Le remboursement de l’emprunt professionnel engendre un profit exceptionnel qui est taxable.

Assurance individuelle

Il s’agit d’un contrat privé d’assurance temporaire de décès. Le souscripteur est, souvent, lui-même l’assuré du contrat. Il verse des primes qui permettront aux bénéficiaires désignés, de percevoir un capital déterminé à l’avance (en cas de décès).

Avantages

- Tarif de la prime adaptée à l’âge du souscripteur (le coût est généralement plus faible pour les jeunes souscripteurs)

- Permet d’être assuré en cas de refus de la banque (avec une surprime dans certains cas)

- Garantie complémentaire (incapacité temporaire, décès accidentel…)

- Clause bénéficiaire adaptée aux besoins de la famille

- En cas de remboursement de l’emprunt professionnel, il n’y a pas d’impact fiscal lié au profit exceptionnel

- Capitaux perçus hors droits de succession

Inconvénients

- Prime non déductible si souscription à titre personnel

- Prime qui évolue à la hausse en fonction de l’âge de l’emprunteur

- Le non-paiement de la prime peut entrainer l’annulation du contrat

Les enjeux liés à la souscription d’un contrat d’assurance décès.

Les enjeux économiques et financiers :

La cotisation d’une assurance décès est versée à fonds perdus en l’absence de réalisation de l’aléa (décès, invalidité) au terme du contrat contrairement au contrat d’assurance vie qui constitue un placement sous forme de capitalisation.

L’intérêt de l’assurance décès réside dans le fait de pouvoir couvrir le ou les bénéficiaires de son choix d’un capital financier (ou du remboursement d’un emprunt), avec un effort financier bien moins important que la constitution de ce même capital via une solution d’épargne régulière classique.

Les enjeux successoraux :

L’assurance décès permet de choisir librement le ou les bénéficiaires du contrat, que ceux-ci aient ou non un lien de parenté avec l’assuré.

Comme pour toute clause bénéficiaire, la désignation des attributaires du contrat pourra être inscrite au contrat ou transmise par lettre recommandée à l’assureur. Par exemple, le capital du contrat qui est souscrit au bénéfice du conjoint sera versé à la personne qui a ce statut au jour du décès. En cas de prédécès du conjoint ou en l’absence de bénéficiaire clairement désigné, le capital décès sera partagé entre les héritiers réservataires (qui ne peuvent être écartés de la succession).

Le capital qui sera versé aux bénéficiaires n’entre pas dans la succession de l’assuré. Ils n’auront par conséquent aucun droit de succession à régler à la réception du capital. Dans le cas où les héritiers du défunt renonceraient à la succession, ils peuvent néanmoins percevoir ce capital décès.

Les enjeux fiscaux :

Si, pour une assurance souscrite à titre privé, le décès n’engendre aucun impact fiscal, il en est différemment si l’assurance est souscrite au sein d’une structure professionnelle. En effet, le remboursement de l’emprunt faisant suite au décès ou à l’invalidité de l’assuré, il va générer au niveau de l’entreprise un profit exceptionnel qui s’ajoutera au résultat courant de l’entreprise. Pour une structure imposée aux réels, l’impôt sur le revenu ainsi que les charges sociales seront appelés sur ce résultat. Pour les structures assujetties à l’impôt sur les sociétés, le remboursement de cette dette viendra également générer un impôt supplémentaire.

Plusieurs solutions pour le chef d’entreprise :

L’assurance « risque fiscal ».

Cette assurance couvrira l’impôt supplémentaire généré par le profit exceptionnel qui résulte de la cessation d’un emprunt professionnel ou d’un emprunt contracté au sein d’une société civile, assujettie à l’IS.

Elle constitue une assurance temporaire de décès individuelle qui va permettre au bénéficiaire de recevoir un capital déterminé qui sera destiné à régler l’impôt supplémentaire. Dans le cas d’une société à l’IS, elle permettra d’apporter le paiement supplémentaire d’impôt en compte courant.

Cette couverture doit être adaptée en fonction de l’évolution des passifs.

En plus de l’aspect fiscal, qu’il ne faut pas négliger, il est très important d’appréhender les conséquences financières, sociales et successorales de ce type d’évènement afin d’approcher le montant du capital qu’il faudra recouvrir.

L’assurance emprunteur et clause séquestre pour un prêt professionnel.

Pour ne pas avoir à souscrire une assurance risque fiscal, il sera possible de nommer comme bénéficiaire, un notaire. Il sera alors assimilé à un tiers séquestre, ainsi, la banque ne sera plus le bénéficiaire.

Lors du décès de l’assuré, les fonds seront versés sur un compte séquestre, puis ils seront conservés jusqu’au remboursement effectif de l’emprunt.

La clause séquestre évite le constitution d’un bénéfice exceptionnel. Ce qui ne générera pas non plus de droit de succession car le prêt restera inscrit au passif du bilan de l’entreprise.

Les enjeux pour l’entreprise :

L’assurance « homme clé » permet de couvrir les risques liés au décès ou à l’invalidité du dirigeant par exemple. Cette assurance peut concerner l’ensemble des associés ou celui dont le rôle impact considérablement l’entreprise en terme de fonctionnement. Dans ce cas, l’entreprise étant le bénéficiaire, elle pourra percevoir des fonds pour lui permettre de faire face aux difficultés sérieuses qu’elle subit suite à l’absence de son « homme clé » : perte de chiffre d’affaires, dépenses liées à l’emploi, ou encore réorganisation de l’entreprise.

Revenir à l'Accueil.

- Demandez gratuitement votre devis en ligne en cliquant ici.

- Trouvez votre agence la plus proche en cliquant ici.

- Ou contactez nous :

contact@alliancecomtoise.cerfrance.fr

03 84 37 67 67